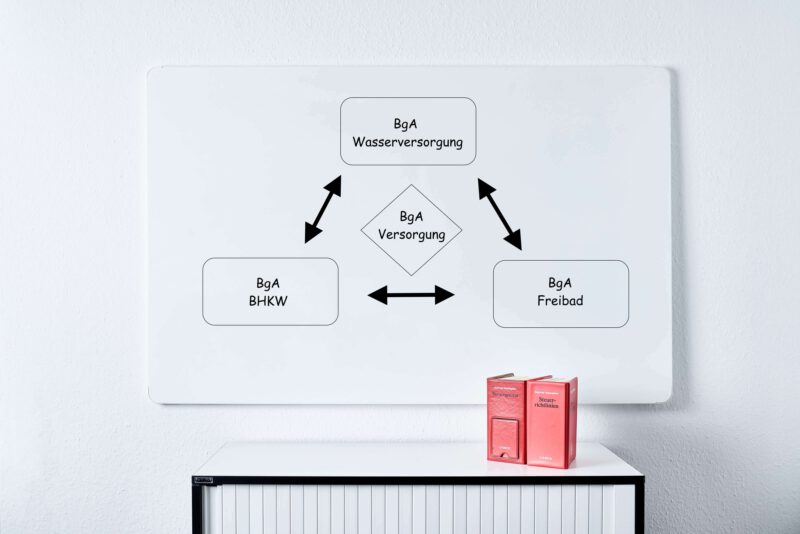

Für juristische Personen des öffentlichen Rechts (jPöR) z.B. eine Gemeinde besteht grundsätzlich die Möglichkeit durch ihre Betriebe gewerblicher Art (BgA) …

Am 22.11.2024 hat der Bundesrat dem Jahressteuergesetz (JStG) 2024 zugestimmt, welches eine Vielzahl von steuerlichen Regelungen ändert und ergänzt. Besonders betroffen sind hierbei sowohl die Anpassungen an die EU-Vorgaben und Entscheidungen des Europäischen Gerichtshofs, als auch Reaktionen auf verschiedene Urteile des Bundesfinanzhofs sowie des Bundesverfassungsgerichts. Darüber hinaus umfasst das JStG 2024 auch mehrere Einzelmaßnahmen, die hauptsächlich methodischer Natur sind und welche nur teilweise oder gar nicht miteinander verbunden sind. Der ursprüngliche Gesetzesentwurf der Bundesregierung wurde durch viele Änderungen im Finanzausschuss des Bundestags erheblich überarbeitet. Wir stellen Ihnen die wichtigsten Änderungen zusammen und ordnen diese kurz ein.

Steuerbefreiung für Photovoltaikanlagen, § 3 Nr. 72 EStG

Die 2023 eingeführte Steuerbefreiung gilt nun einheitlich für Photovoltaikanlagen bis zu einer maximalen Bruttoleistung von 30 kW(peak) pro Wohn- oder Gewerbeeinheit, für alle Gebäudearten. Die bisherige Unterscheidung zwischen Mehrfamilienhaus und Einfamilienhaus entfällt ab 2025.

Klargestellt wird außerdem, dass es sich bei der 30 kW(peak)-Grenze um eine Freigrenze und nicht einen Freibetrag handelt. Dies hat zur Folge, dass bei der Überschreitung dieser Freigrenze nicht nur der überstiegene Anteil, sondern die gesamten Einkünfte aus der Photovoltaikanlage steuerpflichtig werden. Die kumulierte maximale Leistungsgrenze bleibt weiterhin bei 100 kW(peak) und bezieht sich auf die Summe aller Photovoltaikanlagen pro Steuerpflichtigen.

Die neue Regelung gilt nur für Anlagen, welche ab dem 1. Januar 2025 angeschafft oder erweitert werden. Für bereits bestehende Anlagen gelten weiterhin die derzeitigen Regelungen.

Übermittlung von E-Bilanzen, § 5b Abs. 1 EStG

Bei der Übermittlung von E-Bilanzen an die Finanzverwaltung wurde die bisher unvollständige elektronische Übermittlungspflicht ergänzt. Diese Erweiterung umfasst Kontennachweise als auch das Anlagenverzeichnis, sodass die Übermittlungsverpflichtung des Anlagenspiegels, die teils bereits durch handelsrechtliche Regelungen bestand, jetzt nun ausdrücklich im § 5b Abs. 1 EStG festgesetzt ist.

Buchwertübertragung zwischen beteiligungsidentischen Personengesellschaften, § 6 Abs. 5 EstG

Die Neuregelung ermöglicht die Übertragung von Wirtschaftsgütern zwischen beteiligungsidentischen Personengesellschaften zum Buchwert. Damit wird das Urteil des BVerfG (Beschluss v. 28.11.2023, BvL 8/13) umgesetzt, dass insoweit eine fehlende Regelung im Gesetz sah. Folglich kann die Aufdeckung von stillen Reserven und deren Versteuerung zukünftig vermieden werden. Da es sich hierbei um eine „Muss“-Regelung und keine „Kann“-Regelung handelt, kann die Neufassung im Einzelfall auch zur Nicht-Aufdeckung von stillen Lasten führen. Aus diesem Grund könne sich betroffene Personengesellschaften aus Vertrauensschutzgründen noch auf die alte Rechtslage berufen, wenn die Übertragung vor Veröffentlichung des Urteils des BVerfG am 12.01.2024 erfolgte.

Kinderbetreuungskosten, § 10 Abs. 1 Nr. 5 EStG

Steuerlich können Kinderbetreuungskosten bisher zu zwei Dritteln der Aufwendungen, höchstens 4.000 Euro je Kind und Jahr, als Sonderausgaben berücksichtigt werden. Ab dem Jahr 2025 steigt Abzugsbetrag auf 80 % der Aufwendungen, höchstens 4.800 Euro pro Kind und Jahr.

Bonusleistungen der Krankenversicherung, § 10 Abs. 2b Sätze 2 und 3 EStG

Beiträge zur Krankenversicherung stellen als Vorsorgeaufwendungen steuermindernde Sonderausgaben dar. Beitragserstattungen mindern grundsätzlich den Abzugsbetrag. Die Neuregelung ab 2025 legt vereinfachend fest, dass auf der Grundlage von § 65a SGB V erbrachte Bonusleistungen zukünftig bis zu einer Höhe von 150 Euro pro versicherte Person und Beitragsjahr nicht als Beitragserstattung gelten; den Betrag von 150 Euro übersteigende Bonusleistungen gelten dagegen stets als Beitragserstattung, soweit der Steuerpflichtige nicht nachweist, dass Bonuszahlungen in Höhe des übersteigenden Betrags nicht als Beitragserstattung zu qualifizieren sind. Diese Regelung galt aus Sicht der Finanzverwaltung bereits in der Vergangenheit durch BMF-Schreiben vom 7. Oktober 2022 und läuft zum 31. Dezember 2024 aus. Daran anschließend gilt nun die gesetzliche Regelung ab 2025.

Vermögensbeteiligungen von Arbeitnehmern, § 19a EStG

Die im Jahr 2024 eingeführte Regelung zur Steuervergünstigung vom Vermögensbeteiligungen von Arbeitnehmern am Unternehmen des Arbeitgebers wird mit Rückwirkung für das Jahr 2024 auch auf Anteile an Konzernunternehmen erweitert. Somit können auch Anteile von Mutter- oder Tochtergesellschaften steuerbegünstigt an Arbeitnehmer übertragen werden.

Verlustverrechnungskreis bei Termingeschäften, § 20 Abs. 6 Sätze 5 und 6 EStG

Mit der Streichung des gesonderten Verlustverrechnungskreises für Termingeschäfte und der betragsmäßigen Beschränkung der Verrechenbarkeit von Verlusten aus Forderungsausfällen soll den verfassungsrechtlichen Bedenken des BFH (Beschluss vom 7.6.2024, VIII B 113/23) gegen die Verlustverrechnungsbeschränkung Rechnung getragen werden. Zukünftig sind Verluste aus Termingeschäften mit Überschüssen aus anderen Kapitalanlagen verrechenbar.

Gesamthandsgemeinschaften bei privaten Veräußerungsgeschäften, § 23 Abs. 1 Satz 4 EStG

Mit der Änderung des § 23 EStG stellt der Gesetzgeber klar, dass die Anschaffung und Veräußerung von Anteilen an Gesamthandsgemeinschaften (z. B. Erbengemeinschaften) mit der Anschaffung und Veräußerung der zur Gesamthand gehörenden Wirtschaftsgüter gleich zu behandeln ist. Damit reagiert man auf das Urteil des BFH vom 26. September 2023, IX R 13/22, beim dem entschieden wurde, dass für das Vorliegen eines privaten Veräußerungsgeschäfts Voraussetzung sei, dass das veräußerte Vermögen zuvor auch angeschafft wurde. Dies sei in Hinblick auf den Kauf von Anteilen an einer Erbengemeinschaft bezüglich des zum Nachlass gehörenden Vermögens nicht der Fall. Mit seiner Entscheidung hatte der BFH seine bisherige Rechtsprechung geändert und ist der Auffassung der Finanzverwaltung entgegengetreten. Durch die Änderung des Gesetzes ist diese Gestaltung nun nicht mehr möglich.

Abzug von Unterhaltsaufwendungen, § 33a Abs. 1 Satz 12 EStG

Ein Abzug von Unterhaltsaufwendungen als außergewöhnliche Belastungen bei Zahlung von Geldzuwendungen wird ab 2025 nur noch durch Banküberweisung anerkannt. Bisher wurden auch andere Zahlungswege, wie etwa Barzahlungen gegen Quittung als Nachweis anerkannt.

Steuerabzug bei Bauleistungen, § 48c EStG

Mit Wirkung ab dem Jahr 2026 wird die verbindliche elektronische Antragstellung auf Erstattung des Bausteuerabzugsbetrages eingeführt.

Behinderten-Pauschbetrag, § 64 Abs. 3, 3a EStDV

Für die Gewährung des Behinderten-Pauschbetrags nach § 33b Abs. 3 EStG wird bei Neufeststellungen ab 2026 zwingend eine elektronische Datenübermittlung der für die Feststellung einer Behinderung zuständigen Stelle (Versorgungsverwaltung) an die zuständige Finanzbehörde voraus. Dies gilt auch, wenn die Feststellung einer Behinderung geändert wird. Bereits bestehende Feststellungen des Grades der Behinderung bleiben weiterhin gültig.

Pauschalbesteuerung von Mobilitätsbudgets für Arbeitnehmer

Diese Regelung sollte durch das JStG 2024 neu eingeführt werden, wurde jedoch im Gesetzgebungsprozess ersatzlos gestrichen.

Wohngemeinnützigkeit, vergünstigte Vermietung an hilfsbedürftige Personen, § 52 Abs. 2 Satz 1 Nr. 27 AO

Mit Wirkung ab 2025 wird der Katalog der steuerbegünstigten (gemeinnützigen) Zwecke um die Förderung wohngemeinnütziger Zwecke erweitert. Dabei handelt es sich um die vergünstigte Wohnraumüberlassung an Personen, die als wirtschaftlich hilfsbedürftig im Sinne des § 53 Nr. 2 AO anzusehen sind. Um die Steuerbegünstigung in Anspruch nehmen zu können, muss die vereinbarte Miete dauerhaft unter der marktüblichen Miete liegen. Es ist ausreichend, wenn die jeweilige Wohnung zu einem Mietzins vermietet wird, der nur die tatsächlichen Aufwendungen einschließlich der regulären Absetzung für Abnutzung deckt und keinen Gewinnaufschlag enthält. Potenziell entstehende Verluste können mit anderen Einnahmen aus dem ideellen Bereich ausgeglichen werden.

Erneute Verlängerung der Optionsfrist zur Anwendung des § 2b UStG

Ursprünglich sollte die Neuregelung zur Unternehmereigenschaft von juristischen Personen des öffentlichen Rechts nach § 2b UStG schon ab 1. Januar 2021 verpflichtend geltend. Mit dem JStG 2024 erfolgt nunmehr die dritte Verlängerung bis zum 1. Januar 2027. Erst ab diesem Tag und einer gesamten Umsetzungsfrist von nunmehr elf Jahren seit der Einführung im Jahr 2016 ist die Neuregelung verbindlich anzuwenden. Eine weitere Verlängerung soll es – Stand jetzt – nicht geben.

Ort der sonstigen Leistung bei kulturellen, künstlerischen, wissenschaftlichen, unterrichtenden, sportlichen, unterhaltenden oder ähnlichen Leistungen, § 3a Abs. 3 UStG

Der umsatzsteuerliche Ort der sonstigen Leistung bei kulturellen, künstlerischen, wissenschaftlichen, unterrichtenden, sportlichen, unterhaltenden oder ähnlichen Leistungen, die per Streaming übertragen oder anderweitig virtuell verfügbar gemacht werden, bestimmt sich ab 2025 nach der Ansässigkeit oder dem Wohnort oder gewöhnlichen Aufenthalt des nicht-unternehmerischen Leistungsempfängers. Bisher galten diese Leistungen am Ort des Unternehmers als ausgeführt. Immer wenn beispielsweise eine kommunale Theateraufführung per Live-Stream übertragen wird, führt das zu steuerlichen Risiken, wenn die Zuschauer aus dem Ausland zusehen. Das wird zukünftig dazu führen, dass der leistende Unternehmer im Ausland steuerpflichtig wird.

Steuerbefreiung für Bildungsleistungen, § 4 Nr. 21 UStG

Die Änderung des § 4 Nr. 21 UStG fällt deutlich kleiner aus, als im Regierungsentwurf vorgesehen war und dient im Wesentlichen zur Anpassung an europarechtliche Vorgaben. Die Steuerbefreiung, die zuvor hauptsächlich auf private Bildungsinstitutionen beschränkt war, erstreckt sich nun weiter auf Bildungsleistungen von Einrichtungen des öffentlichen Rechts.

Das Bescheinigungsverfahren, bei dem die zuständige Landesbehörde bestätigen muss, dass die Einrichtungen „Schulunterricht, Hochschulunterricht, Ausbildung, Fortbildung oder berufliche Umschulung erbringen“ bleibt unverändert bestehen, obwohl das Europarecht kein solches Verfahren vorsieht.

Die Erweiterung des Umfanges der Steuerbefreiung umfasst nun ab 2025 neben berufsbildenden Maßnahmen auch „Schul- und Hochschulunterricht, Fortbildung, berufliche Umschulung sowie damit eng verbundene Leistungen“. Zusätzlich wird der Schul- und Hochschulunterricht durch Privatlehrer ebenso von der Umsatzsteuer befreit, wenn diese als natürliche Person handeln.

Steuerbefreiung für sportliche Dienstleistungen, § 4 Nr. 22 UStG

Die ursprünglich geplante Steuerbefreiung für den Sport nach § 4 Nr. 22 UStG wurde im Verlauf der Ausschussberatung wieder gestrichen und entfällt gegenüber dem Regierungsentwurf. Damit bleiben solche Leistungen weiterhin steuerpflichtig und ein korrespondierender Vorsteuerabzug weiterhin möglich.

Vorsteuerabzug bei Leistungsbezug von einem Istversteuerer, § 15 Abs. 1 UStG

Bekommt ein Unternehmer eine Eingangsrechnung von einem anderen Unternehmer, der die Istversteuerung nach § 20 UStG anwendet, so ist ab dem Jahr 2028 der Vorsteuerabzug erst dann möglich, wenn und soweit eine Zahlung auf die ausgeführte Leistung tatsächlich geleistet worden ist. Damit der Leistungsempfänger erfährt, dass der leistende Unternehmer Istversteuerer ist, und dies für den Vorsteuerabzug berücksichtigen kann, wird gleichzeitig eine neue Rechnungspflichtangabe in § 14 Abs. 4 Satz 1 Nr. 6a UStG eingeführt. Die Neuregelung ist erstmals anzuwenden bei Rechnungen, die nach dem 31.12.2027 ausgestellt werden.

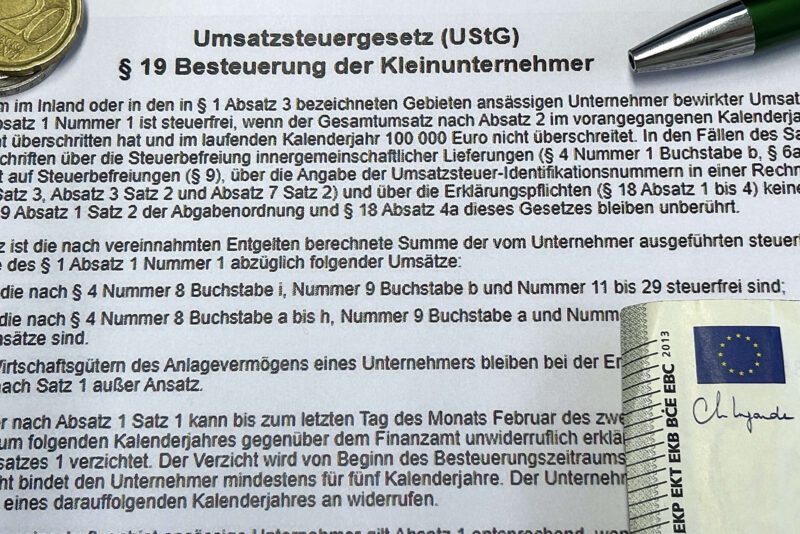

Kleinunternehmerregelung, § 19 UStG

Mit dem JStG 2024 wurden wesentliche Änderungen zur Kleinunternehmerregelung festgelegt, welche ab 2025 in Kraft treten und auf der Umsetzung der EU-Kleinunternehmer-Richtlinie beruhen. Zukünftig können auch Unternehmer mit Ansässigkeit in anderen EU-Staaten die Regelung in Deutschland in Anspruch nehmen.

Voraussetzung ist, dass der inländische Gesamtumsatz im vorangegangenen Kalenderjahr 25.000 Euro nicht überschritten hat und im laufenden Kalenderjahr 100.000 Euro nicht überschreitet. Wird der untere inländische Grenzwert im laufenden Kalenderjahr überschritten, kommt im Folgejahr eine Inanspruchnahme der Kleinunternehmerregelung nicht mehr in Betracht. Soweit der Gesamtumsatz im laufenden Kalenderjahr den oberen inländischen Grenzwert von 100.000 Euro überschreitet, kommt eine weitere Inanspruchnahme der Kleinunternehmerregelung ab diesem Zeitpunkt nicht mehr in Betracht. Nimmt der Unternehmer seine Tätigkeit auf, darf der Gesamtumsatz im laufenden Kalenderjahr den Betrag von 25.000 Euro nicht überschreiten. Bereits der Umsatz, mit dem die Grenze überschritten wird, unterliegt dann der Regelbesteuerung.

Darüber hinaus wird eine „echte Steuerbefreiung“ eingeführt, während bisher die Umsatzsteuer bei Kleinunternehmern lediglich „nicht erhoben“ wurde. Außerdem wird in der Umsatzsteuer-Durchführungsverordnung ein neuer § 34a UStDV für vereinfachte Rechnungen von Kleinunternehmern eingeführt. Darüber hinaus müssen Kleinunternehmer keine E-Rechnungen ausstellen, diese jedoch empfangen können.

Damit im Inland ansässige Unternehmer die Steuerbefreiung in einem anderen Mitgliedstaat in Anspruch nehmen können, wird mit § 19a UStG ein besonderes Meldeverfahren eingeführt, bei dem der teilnehmende Unternehmer für jedes Kalendervierteljahr innerhalb von einem Monat eine Umsatzmeldung elektronisch an das Bundeszentralamt für Steuern abgeben muss.

Näheres zu diesem Thema erfahren Sie in unserem Fachbeitrag.

Pauschaler Steuersatz für Land- und Forstwirte, § 24 UStG

Der Durchschnittssatz und die Vorsteuerpauschale für Land- und Forstwirte werden für das Jahr 2024 auf 8,4 % abgesenkt. Diese Änderung war bereits durch das Wachstumschancengesetz vorgesehen, wurde dort aber aufgrund des Kompromissvorschlags des Vermittlungsausschusses nicht weiterverfolgt. Für das Jahr 2025 wurde eine weitere Absenkung auf 7,8 % festgelegt. Für die Zukunft wird nun das Bundesfinanzministerium ermächtigt, künftige Änderungen des Pauschalsatzes durch Rechtsverordnung (mit Zustimmung des Bundesrats) umzusetzen.

Erhöhung des Erbfallkostenpauschbetrags, § 10 Abs. 5 Nr. 3 Satz 2 ErbStG

Die Erbfallkostenpauschale, die bei der Berechnung der Erbschaftsteuer berücksichtigt wird, wenn keine höheren Kosten nachgewiesen werden, wird von 10.300 Euro auf 15.000 Euro erhöht. Die Neuregelung gilt für Erwerbe von Todes wegen, für die die Erbschaftsteuer ab dem Monat, der der Verkündung des Gesetzes folgt, entsteht.

Nachweismöglichkeit des niedrigeren gemeinen Werts für die Grundsteuer, § 220 Abs. 2 BewG

Der Bundesfinanzhof hatte kürzlich in zwei Verfahren zum einstweiligen Rechtsschutz hinsichtlich der Grundsteuerreform entschieden, dass Steuerpflichtige im Einzelfall die Möglichkeit haben müssen, einen unter dem festgestellten Grundsteuerwert liegenden tatsächlichen Wert ihres Grundstücks nachzuweisen.

Der festgestellte Grundsteuerwert darf danach den nachgewiesenen niedrigeren gemeinen Wert nicht um 40 % oder mehr übersteigen. Gesetzlich wird nun geregelt, dass in solchen Fällen der niedrigere gemeine Wert anzusetzen ist. Hier kann auch ein im gewöhnlichen Geschäftsverkehr innerhalb eines Jahres vor oder nach dem Hauptfeststellungszeitpunkt zustande gekommener Kaufpreis herangezogen werden. Das ermöglicht im Einzelfall eine erhebliche Absenkung der Grundsteuer, wenn die pauschalierende Ermittlung des Grundsteuerwertes zu einer unsachgerechten Besteuerung führt.