Im Zuge der bundesweiten Digitalisierungsmaßnahmen gewinnt die elektronische Rechnungsstellung immer mehr an Bedeutung. Derzeit werden in Deutschland nach aktuellen Schätzungen noch etwa zwei Drittel aller Rechnungen in einem Papierformat erstellt und etwa 36 % digital übermittelt. Hier sind jedoch noch viele Rechnungen inbegriffen, die den Rechnungsempfänger zwar in elektronischer Form erreichen (wie u.a. PDF-Rechnungen), aber nicht den gesetzlichen Anforderungen einer eRechnung entsprechen.

Auch im internationalen Vergleich betrachtet besteht gewaltiger Aufholbedarf. So setzten viele Länder, insbesondere in Südamerika schon seit längerem auf eine flächendecke eRechnungspflicht, um u. a. dem Umsatzsteuerbetrug einzudämmen. Doch auch in Europa kommt Dynamik in die Entwicklung. Europäischer Vorreiter war Italien, wo bereits 2019 als Teil der Einführung von sogenannten Echtzeit-Steuerreportings eine E-Rechnungspflicht verabschiedet wurde. Den entscheidenden Anstoß für Deutschland bringen dabei der Beschluss des Wachstumschancengesetztes. Den passenden Fachbeitrag finden Sie >> hier <<

In Deutschland ist die eRechnung in der öffentlichen Bundesverwaltung (Business-to-Government) bereits seit dem 27. November 2020 Pflicht. Im Business-to-Business Bereich (B2B-Bereich) gab es bisher noch keine gesetzlichen Verpflichtungen. Das ändert sich nun. Am 22. März 2024 hat der Bundesrat final dem Wachstumschancengesetz zugestimmt. Damit steht endgültig fest, dass es ab 2025 eine eRechnungspflicht im B2B-Geschäft geben wird.

Am 15. Oktober 2024 wurde von der Finanzverwaltung nun ein einführendes BMF-Schreiben zur eRechnung im B2B-Bereich veröffentlicht, in welchem die Grundsätze des neuen Rechnungsformats sowie dessen Anwendung dargestellt werden. Grundlegend ist dabei die Einführung eines neuen Rechnungsbegriffes ab dem 1. Januar 2025, der zu einer Unterscheidung zwischen eRechnung und sonstiger Rechnung führt.

Zunächst gilt es zwischen neuen Begriffsdefinitionen hinsichtlich des Formats einer eRechnung zu unterscheiden. Ab dem 1. Januar 2025 ist fortan eine elektronische Rechnung von einer sonstigen Rechnung zu trennen. Nach § 14 Abs. 1 Satz 3 UStG handelt es sich um eine eRechnung, wenn diese „in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird“ und so direkt in entsprechende Programme importiert und weiterverarbeitet werden kann. Das Format ist dabei gemäß den Vorgaben der europäischen Richtlinie 2014/55/EU bzw. der europäischen Normreihe EN 16931 festgelegt und kann sowohl von rein strukturierten als auch hybriden Formen der eRechnung erfüllt werden.

Zu den momentan zugelassenen Datenmodellen zählen u. a. die XRechnung und das hybride ZUGFeRD-Format ab Version 2.0.1. Den wesentlichen Unterschied bildet dabei die Lesbarkeit für das menschliche Auge. Die XRechnung als rein strukturierter Datensatz ist für den Menschen nicht direkt als Rechnung lesbar und bedarf einer entsprechenden Visualisierungssoftware. Die hybride Form des ZUGFeRD-Formats beinhaltet hingegen neben dem geforderten XML-Datensatz zusätzlich einen verknüpften menschenlesbaren Datensatz, zum Beispiel ein PDF-Dokument. Dies lässt den zusätzlichen Arbeitsschritt zur Visualisierung der Rechnung wegfallen. Wichtig ist jedoch zu beachten, dass die geforderte maschinelle Lesbarkeit der eRechnung sowie die ordnungsgemäße Rechnungsstellung mit allen umsatzsteuerlichen Pflichtangaben gemäß §§ 14, 14a UStG maßgeblich durch den strukturierten Datensatz bestimmt wird. Der XML-Datensatz gilt bei der hybriden eRechnung als führender Teil der Rechnungsdaten und ist für die Rechnungsprüfung und den Vorsteuerabzug von entscheidender Bedeutung. Sollte eine eRechnung nicht ordnungsgemäß oder trotz eRechnungs-Verpflichtung als sonstige Rechnung ausgestellt werden, kann die Rechnung allerdings nach den allgemeinen Grundsätzen der Rechnungsberichtigung als eRechnung mit allen umsatzsteuerlich erforderlichen Angaben berichtigt und zum Vorsteuerabzug gültig gemacht werden.

Die neuen Gesetzesregelungen lassen laut § 14 Abs. 1 Satz 6 UStG zu, dass grundsätzlich auch weitere Rechnungsformate den Anforderungen entsprechen und zwischen Rechnungsaussteller und -empfänger individuell vereinbart werden können. So kann zum Beispiel das EDI-Verfahren weiterhin zur Rechnungsstellung verwendet werden, solange sich die verwendeten Daten in das vorgeschriebene strukturierte elektronische Rechnungsdatenformat nach EN 16931 extrahieren lassen oder mit diesem interoperabel sind.

Zu den sonstigen Rechnungen gehören neben Papierrechnungen auch Rechnungen, die in einem anderen elektronischen Format übermittelt worden sind. Achtung: Eine per E-Mail übermittelte PDF-Datei stellt ab 2025 keine elektronische Rechnung mehr dar.

Die praktische Umsetzung der Rechnungsstellung mittels eRechnung erfolgt stufenartig und wird nach der Unternehmensgröße (entscheidend ist der Vorjahresumsatz) bemessen. Der Zeitplan sieht wie folgt aus:

Empfangsverpflichtung für E-Rechnungen ab dem 01.01.2025

Mit Inkrafttreten des Gesetzes ab dem 1. Januar 2025 wird das Empfangen von elektronischen Rechnungen für alle Unternehmen verpflichtend. Unternehmen dürfen eRechnungen im B2B-Bereich nun ohne Zustimmung des Empfängers ausstellen. Der Empfänger muss somit entsprechende technische Voraussetzungen für die Entgegennahme und anschließende Validierung der Rechnung schaffen. Ein vorhandenes E-Mail-Postfach ist dabei für den Empfang der eRechnung ausreichend. Andere Übermittlungswege über elektronische Schnittstellen, einen zentralen Speicherort oder ein (Kunden-)Portal können bei Bedarf vereinbart werden. Für die Ausstellung von eRechnungen gilt für Unternehmen eine gesetzliche Übergangsfrist. So dürfen 2025 und 2026 weiterhin auch sonstige Rechnungen ausgestellt werden, welche in diesem Zeitraum für den Vorsteuerabzug weiterhin gültig sind. Bei digitaler Übermittlung bedarf es hier allerdings nach wie vor der Zustimmung des Rechnungsempfängers.

Erst ab dem 1. Januar 2027 werden die Betriebe in die Pflicht genommen auch die Erstellung und den Versand von E-Rechnungen zu gewährleisten. Eine verlängerte Übergangsfrist bis Ende 2027 gilt dabei für Kleinbetriebe, deren Vorjahresumsatz nicht mehr als 800.000 Euro beträgt. Es können folglich auch in 2027 noch „sonstige Rechnungen“ in Papierform gestellt werden, jedoch nur, wenn die zusätzliche Bedingung, den Vorjahresumsatz nicht zu überschreiten, erfüllt wird.

Sendeverpflichtung spätestens ab dem 01.01.2028

Ab 2028 sind die neuen Anforderungen für alle Unternehmen bei Umsätzen aus B2B-Leistungen im Inland nach § 14 Abs. 2 Satz 2 Nr. 1 UStG zwingend einzuhalten. Die Ausstellung einer eRechnung ist in diesem Bereich auch in folgenden Fällen erforderlich:

- bei steuerfreien Umsätzen nach § 4 Nr. 1-7 UStG

- bei Rechnungsausstellung in Form einer Gutschrift

- bei Reverse-Charge-Verfahren gemäß § 13b UStG, wenn sowohl Leistender als aus Leistungsempfänger im Inland ansässig sind

- bei Rechnungen, die von Kleinunternehmern ausgestellt werden (könnte durch den Beschluss des Jahressteuergesetzes 2024 und einer entsprechenden Änderung des § 34a Satz 1 UStDV aufgehoben werden)

- bei Umsätzen, die der Pauschalbesteuerung für land- und forstwirtschaftliche Betriebe unterliegen

- bei Reiseleistungen gemäß § 25 UStG

- bei Umsätzen, die der Differenzenbesteuerung gemäß § 25a UStG unterliegen

- bei Umsätzen, von denen nur Teile der abgerechneten Leistung der eRechnunspflicht unterliegen

- bei Verträgen, die durch die Pflichtangaben nach § 14 Abs. 4 UStG als Rechnungen angesehen werden; der Vertrag kann als Anhang der eRechnung mit aufgenommen werden

- bei Dauerschuldverhältnissen, welche nach dem 1. Januar 2027 erteilt werden; das Ausstellen einer eRechnung mit beigefügtem Vertrag ist für den ersten Teilleistungszeitraum ausreichend

- bei einer Endrechnung ist der Restbetrag als Restrechnung zu stellen, da Endrechnungen noch nicht im strukturierten Teil einer eRechnung darstellbar sind

Von der eRechnungspflicht ausgeschlossen sind steuerfreie Leistungen gemäß § 4 Abs. 8 bis 29 UStG sowie Kleinbetragsrechnungen und Fahrscheine. Auch Leistungen im B2C-Bereich (Business-to-Costumer) und nicht innerdeutsche B2B-Leistungen sind vorerst nicht von der eRechnungspflicht betroffen. Sollte sich ein Unternehmen dennoch für eine eRechnungsausstellung in diesen Bereichen entscheiden, ist die Zustimmung des Empfängers erforderlich.

Der festgelegte Zeitplan soll als ein Gerüst dienen, um die Einführung von eRechnungen in Deutschland auf den Weg zu bringen. Die eRechnung dient dabei als erster Schritt auf dem Weg zur Einführung eines transaktionsbezogenen elektronischen Meldesystems, welches sowohl national als auch auf europäischer Ebene von der EU-Kommission angedacht ist (ViDA-Initiative). Eine Umsetzung ist für 2028 vorgesehen. In diesem Zuge könnten anschließend auch eRechnungs-Plattformen für die Übermittlung der Rechnungen von größerer Bedeutung werden.

Die Dringlichkeit, die sich durch die neuen Anforderungen für Unternehmen, insbesondere Kleinunternehmen ergibt, ist enorm. Wenn nach den beschlossenen Neuerungen ab 2025 keine ordnungsgemäße Rechnung nach § 14 UStG vorliegt, können sich daraus gewaltige finanzielle Folgen aus dem versagten Vorsteuerabzug ergeben.

Besonderheiten für den öffentlichen Sektor

In Deutschland wird die Umsetzung der E-Rechnungspflicht im kommunalen Bereich unterschiedlich praktiziert, da auf die länderspezifischen E-Rechnungsverordnungen des jeweiligen Bundeslandes abzustellen ist. Des Weiteren wird nach § 106 GWB (Artikel 4 RL 2014/24/EU) zwischen oberschwelligen und unterschwelligen Werten differenziert. Ab dem 01.01.2024 gilt bei der Annahmeverpflichtung elektronischer Rechnungen für Liefer- und Dienstleistungsaufträge ein Schwellenwert von 221.000 Euro (unterschwellig) und für Bauaufträge ein Schwellenwert von 5.538.000 Euro (oberschwellig). Eine Annahmeverpflichtung (Kommune als Auftraggeber) besteht für E-Rechnungen im oberschwelligen Bereich (vgl. § 106 Abs. 2 Satz 1 GWB). In Brandenburg, Sachsen, Sachsen-Anhalt und Thüringen gilt die Annahmeverpflichtung sowohl für den oberen als auch den unteren Schwellenwert. Für die Lieferantenverpflichtung (Kommune als Auftragnehmer) gibt es in diesen Bundesländern noch keine Vorgaben.

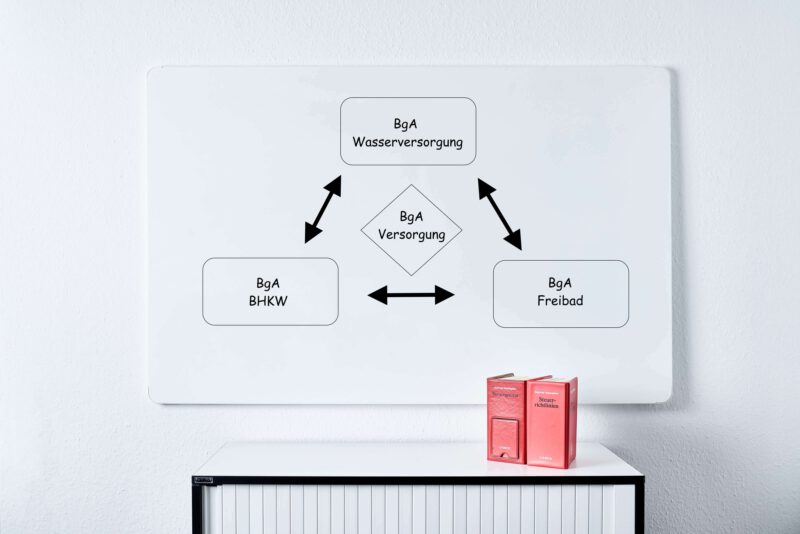

Neben der Annahme- und Lieferantenverpflichtung gibt es weitere Besonderheiten im kommunalen Bereich hinsichtlich der E-Rechnungspflicht zu beachten. Ein Grund hierfür ist das aktuelle Wahlrecht zur Einführung des § 2b UStG. Aufgrund der momentan geltenden Übergangsregelung bis zum 31.12.2026 wird der § 2b UStG derzeit noch nicht in allen Kommunen angewandt (weitere Verlängerung bis Ende 2026 durch das Jahressteuergesetz 2024 beschlossen >> Link zum Fachbeitrag <<). Die Regelungen des am 27.03.2024 verabschiedeten Wachstumschancengesetzes beziehen sich auf steuerbare Umsätze, d. h. auf die unternehmerische Tätigkeit der Kommune im Rahmen ihres BgA. Mit Anwendung des § 2b UStG unterliegen jedoch alle ausgeführten Leistungen und Rechnungen den Bestimmungen des Umsatzsteuergesetzes.

Wird eine Leistung zu einem Teil im Rahmen des Unternehmens und zu einem anderen Teil aus dem nichtwirtschaftlichen Bereich i. e. S. einer jPöR ausgeführt, handelt es sich nicht um eine einheitliche Leistung, sondern um zwei umsatzsteuerrechtlich selbstständig zu beurteilende Vorgänge. Besteht für die im Rahmen des Unternehmens ausgeführte Leistung die Pflicht zur Ausstellung einer E-Rechnung und werden diese beiden Leistungen in einer Rechnung abgerechnet, ist die Rechnung insgesamt als E-Rechnung zu erteilen.

Für die Pflicht zur Erteilung einer eRechnung ist es unerheblich, ob die Leistung auf zivilrechtlicher oder öffentlich-rechtlicher Grundlage ausgeführt wird, solange über eine umsatzsteuerbare Lieferung oder sonstige Leistung abgerechnet wird. Unabhängig von einer Verpflichtung z. B. nach der ERechV des Bundes unterliegen daher auch juristische Personen des öffentlichen Rechts unter den übrigen Voraussetzungen – insbesondere Erbringung einer Leistung an einen anderen Unternehmer für dessen Unternehmen – der umsatzsteuerrechtlichen Pflicht zur Ausstellung und der Notwendigkeit zum Empfang einer E-Rechnung.

Eine wesentliche Erleichterung für den öffentlichen Sektor ist, dass die obligatorische Umsetzung der EU-Richtlinie (2014/55/EU) seit dem 18.04.2020 die Grundlage für das Empfangen elektronischer Rechnungen geschaffen hat und somit flächendeckend gewährleistet sein sollte, dass eRechnungen empfangen werden können. Demnach sollten die Änderungen durch das Wachstumschancengesetz keine größeren Herausforderungen für die Kommunen bezüglich des verpflichteten Empfangens elektronischer Rechnungen ab 2025 mit sich bringen.

Erleichterungen für den Leistenden und den Empfänger

Die Ablöse der oft noch händisch durchgeführten Rechnungsverarbeitung verspricht viel Entlastung für beide Parteien. Die eRechnung ermöglicht eine vereinfachte Rechnungsstellung. So verkürzen sich die Bearbeitungszeiten für den Rechnungssteller und pünktlichere Zahlungen könnten somit sichergestellt werden. Des Weiteren ergeben sich Einsparpotenziale im Rechnungsversand, da auf Porto und Papierkosten verzichtet werden kann. Ein weiterer Vorteil für den Rechnungssteller ist, dass ein flexibles Arbeiten durch eine ortsunabhängige Rechnungsstellung möglich ist.

Auch für den Rechnungsempfänger ergeben sich Erleichterungen in den Prozessabläufen. Durch automatisiertes Einlesen der Rechnungsdaten wird die Datenqualität verbessert und die Fehleranfälligkeit verringert. Darüber hinaus profitieren der Rechnungsempfänger ebenso wie der Rechnungssteller von der digitalen Rechnung, die eine effizientere Archivierung gestellter Rechnungen erlaubt. Die gesetzliche Aufbewahrungsfrist von bis zu 10 Jahren (vgl. § 14b Abs. 1 des UStG) kann somit sichergestellt werden und die digitale Archivierung der eRechnungen ist zusätzlich auch noch platzsparend und katastrophensicher.

Inhalt einer E-Rechnung nach der Richtlinie 2014/55/EU vom 16. April 2014

Zusätzlich zu den umsatzsteuerrechtlichen Rechnungsbestandteilen nach §§ 14, 14a UStG muss die elektronische Rechnung folgende Angaben enthalten:

- eine Leitweg-Identifikationsnummer

- die Bankverbindungsdaten des Zahlungsempfängers

- die Zahlungsbedingungen oder alternativ das Fälligkeitsdatum und

- die De-Mail-Adresse oder eine E-Mail-Adresse des Rechnungsstellers.

Wurden die oben genannten Angaben dem Rechnungssteller bereits bei Beauftragung übermittelt hat die elektronische Rechnung darüber hinaus

- die Lieferantennummer und

- eine Bestellnummer zu enthalten.

Abweichungen von diesen Vorgaben sind in § 5 der E-Rechnungsverordnung zu prüfen.

Fazit

Abschließend betrachtet sind die jüngsten Entwicklungen und Beschlüsse als ein gewaltiger Fortschritt in der digitalen Transformation zu betrachten. Mit dem Beschluss des Wachstumschancengesetzes sind die gesetzlichen Grundlagen geschaffen worden, sodass mit der praktischen Umsetzung begonnen werden kann und muss. Der verbindlich gestaffelte Zeitplan der Bundesregierung verschafft den Unternehmen die Möglichkeit eines sanften Übergangs weg von der analogen und hin zur elektronischen Rechnungsstellung. Auch wenn es zunächst einiger Umstellungen bedarf und es Hürden zu überwinden gilt, seien sie zeitlicher, finanzieller oder personeller Natur. Die auf lange Sicht zu erwartenden Entlastungen, die sich durch die eRechnungen für die Unternehmen ergeben werden, zeigen eine vielversprechende Zukunft für die Arbeitsablaufprozesse im kaufmännischen Business-to-Business Bereich.