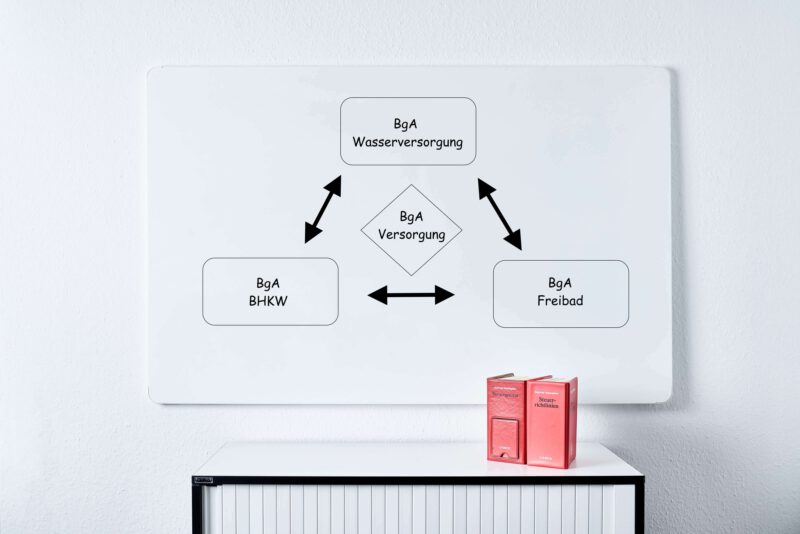

Für juristische Personen des öffentlichen Rechts (jPöR) z.B. eine Gemeinde besteht grundsätzlich die Möglichkeit durch ihre Betriebe gewerblicher Art (BgA) …

Besteuerung von Influencern

Im Sommer 2020 wurde vom Bundesministerium der Finanzen (BMF) das Informationsblatt „Ich bin Influencer. Muss ich Steuern zahlen?“ herausgegeben, welches …

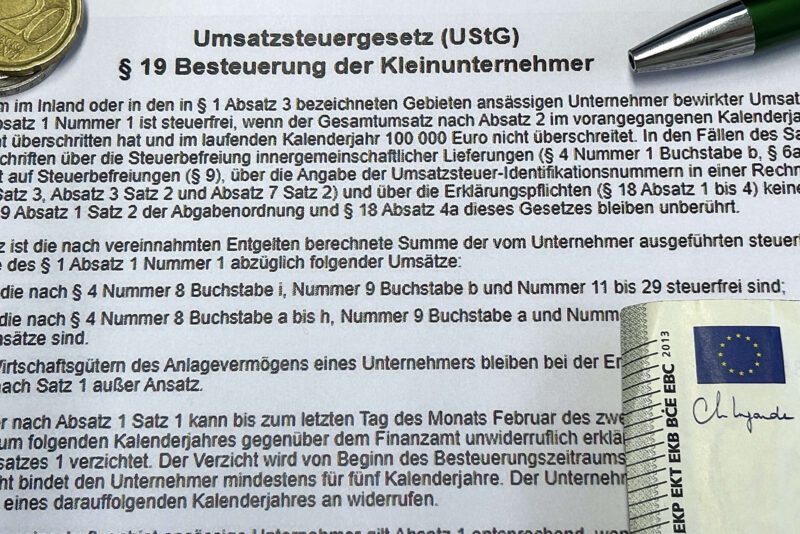

Der Kleinunternehmer wird europäisch

Im Zuge des Jahressteuergesetzes 2024 hat der Gesetzgeber wesentliche Neuerungen des § 19 UStG zur Kleinunternehmerregelung beschlossen. Der Kleinunternehmer wird fortan europäisch. Ab 2025 …

Eine Einordnung zum Jahressteuergesetz 2024

Am 22.11.2024 hat der Bundesrat dem Jahressteuergesetz (JStG) 2024 zugestimmt, welches eine Vielzahl von steuerlichen Regelungen ändert und ergänzt. Besonders betroffen sind …

Die eRechnung wird ab 2025 zur Pflicht – schnellere Bearbeitung und pünktliche Zahlung

Im Zuge der bundesweiten Digitalisierungsmaßnahmen gewinnt die elektronische Rechnungsstellung immer mehr an Bedeutung. Derzeit werden etwa 25% der Rechnungen in Deutschland in elektronischer Form erstellt. Auch wenn dieser Anteil stetig wächst, besteht -im internationalen Vergleich betrachtet- noch gewaltiger Aufholbedarf.

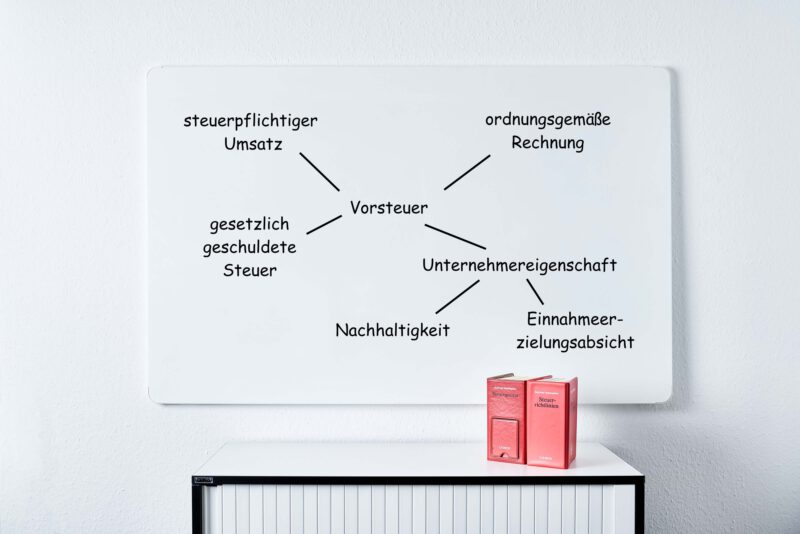

Umsatzbesteuerung der öffentlichen Hand – § 2b UStG; Vorsteuerabzug bei unternehmerisch tätigen juristischen Personen des öffentlichen Rechts

Unter Anwendung des § 2b UStG äußert sich das Bundesministerium der FInanzen in einem umfangreicheren Schreiben zu den Grundsätzen und neuen Methoden zur Ermittlung des quotalen Vorsteuerabzugs bei juristischen Personen öffentlichen Rechts.

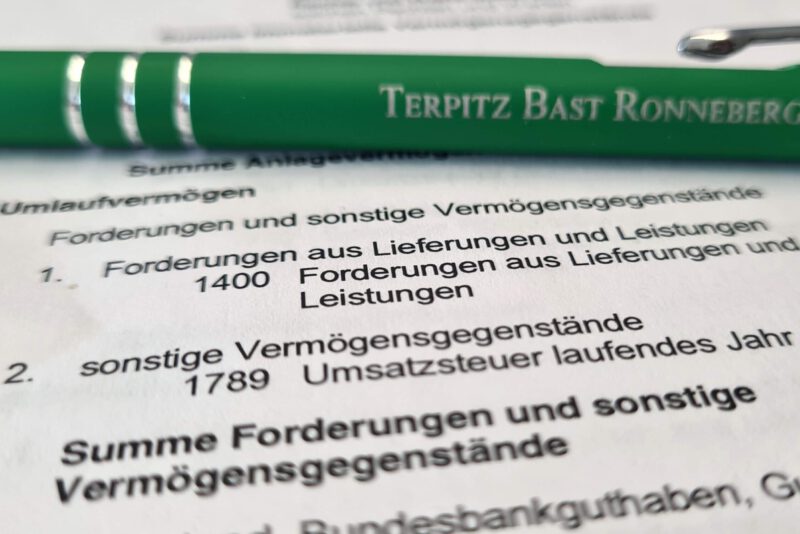

Forderungen aus Lieferungen und Leistungen – Entwicklung von Bilanzansätzen anhand der Beurteilung von praktischen Fallbeispielen

Der Posten Forderungen aus Lieferungen und Leistungen erfasst alle Ansprüche aus Geschäftsvorfällen, die im Rahmen der üblichen Umsatztätigkeit des bilanzierenden Unternehmens von diesem bereits erfüllt sind, bei denen die Gegenleistung (Geldeingang) des Geschäftspartners jedoch noch aussteht. Erfasst werden damit alle noch nicht beglichenen Rechnungen mit Umsätzen bis zum Bilanzstichtag.

Das Wachstumschancengesetz – eine Einordnung für Kommunen

Das Wachstumschancengesetz ändert eine Vielzahl von bestehenden Gesetzen. Dieser Fachbeitrag fasst zusammen, welche konkreten Auswirkungen sich nun für die Kommunen ergeben.

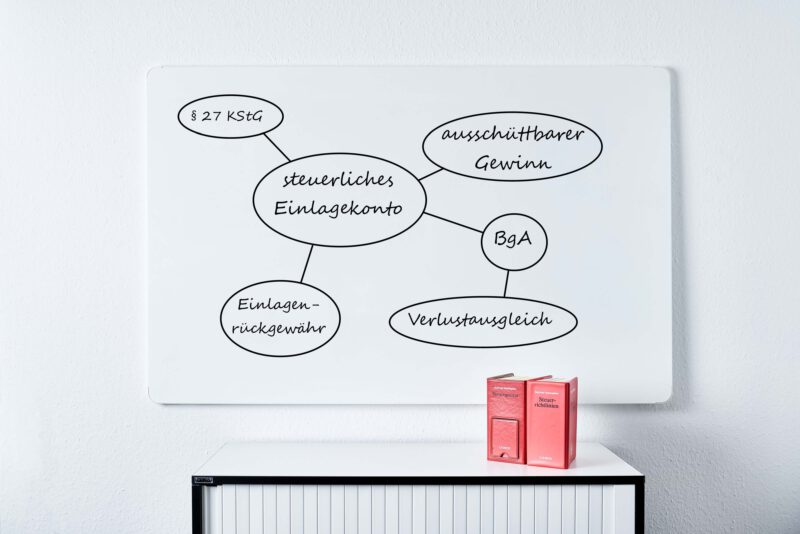

Das steuerliche Einlagekonto für Betriebe gewerblicher Art ab 2022

Das BMF hat mit Schreiben vom 04.04.2022 verfügt, dass für Betriebe gewerblicher Art (BgA) ab dem Veranlagungszeitraum 2022 zwingend ein steuerliches Einlagekonto zu führen ist. Was es mit dem steuerlichen Einlagekonto auf sich hat und welche Folgen sich ab 2022 ergeben, erfahren Sie in diesem Fachbeitrag.

Steuerliche Neuregelungen für Photovoltaik-Anlagen – noch viele Fragen offen – Eine Einschätzung der Neuregelungen aus kommunaler Sicht

Zur Beschleunigung der Energiewende und der Förderung der Erzeugung erneuerbarer Energien hat der Gesetzgeber mit dem Jahressteuergesetz 2022 sowohl für die Ertragsteuer, als auch für die Umsatzsteuer neue und großzügige Regelungen eingeführt.

Vorsteueraufteilung bei gemischt genutzten Grundstücken

Das Bundesministerium der Finanzen setzt mit Schreiben vom 20.10.2022 beim Thema Vorsteueraufteilung nach § 15 Abs. 4 UStG bei gemischt genutzten Gebäuden die höchstrichterliche Rechtsprechung der letzten Jahre um und wendet die Grundsätze verbindlich für die Finanzverwaltung an.

§ 4 Nr. 29 UStG – Gestaltung bei der öffentlichen Hand

Bereits zum 1. Januar 2020 wurde im Rahmen des Jahressteuergesetzes 2019 die Steuerbefreiungsvorschrift des § 4 Nr. 29 UStG eingeführt. Dadurch sollte eine Steuerbefreiungsvorschrift für Kostengemeinschaften nach Art. 132 MwStSystRl in nationales Recht umgesetzt werden. Demnach sollen Dienstleistungen von Personenzusammenschlüssen (z.B. Zweckverband) an ihre Mitglieder (z.B. Kommunen) steuerfrei sein, wenn die Mitglieder diese Dienstleistungen unmittelbar zur Ausübung von Tätigkeiten verwenden, die dem Gemeinwohl dienen oder bestimmten Steuerbefreiungstatbeständen unterliegen.

Steuermythen – Fünf Irrtümer

Steuern sind allgegenwärtig. Jeder wird damit zwangsläufig konfrontiert. Sei es zum Beispiel Lohnsteuer, Umsatzsteuer, Kfz-Steuer oder Grundsteuer. Dabei kommt es immer wieder vor, dass verkehrte Annahmen vorliegen und dadurch leichtfertig eine strafbare Steuerverkürzung vorgenommen wird.

Transparenzregister – Pflicht zur Eintragung in 2022

Mit der seit dem 1. August 2021 erfolgten gesetzlichen Änderung wurde das Transparenzregister in ein Vollregister umgewandelt. Das bedeutet, dass nun in jedem Fall Eintragungen zum wirtschaftlich Berechtigten vorzunehmen sind, insbesondere betrifft dies die juristischen Personen des Privatrechts und eingetragene Personengesellschaften, die bisher die sogenannte „Mitteilungsfunktion“ anderer Register in Anspruch nehmen konnten und keine zusätzliche Eintragung vornehmen mussten, sofern die Angaben tatsächlich und zutreffend in dem jeweiligen Register hinterlegt waren.

Sächsische Gemeindeordnung – Verzicht auf Anhang und Rechenschaftsbericht nur mit Beschluss möglich

Mit dem dritten Gesetz zur Fortentwicklung des (sächsischen) Kommunalrechts vom 9. Februar 2022 wurde das Wahlrecht gemäß § 88 Abs. 5 SächsGemO, wonach die Gemeinden im Rahmen des Jahresabschlusses auf die Aufstellung eines Anhangs einschließlich der Anlagen sowie auf den Rechenschaftsbericht verzichten können, bis einschließlich dem Jahr 2020 verlängert.

Zu beachten dabei ist aber, dass die Ausübung des Wahlrechts nun einen Beschluss durch den Gemeinde- oder Stadtrat voraussetzt!

Sächsische Gemeindeordnung – Pflicht zur Veröffentlichung auf der Internetseite

Mit dem dritten Gesetz zur Fortentwicklung des (sächsischen) Kommunalrechts vom 9. Februar 2022 hat der Sächsische Landtag mit der Einführung von „§ 36b Veröffentlichung von Informationen“ in die sächsische Gemeindeordnung beschlossen, dass ab sofort jede Gemeinde auf ihrer Internetseite (oder in anderer geeigneter Form) Zeit, Ort und Tagesordnung der öffentlichen Sitzungen des Gemeinde- oder Stadtrates und seiner Ausschüsse sowie die der Tagesordnung beigefügten Beratungsunterlagen zu veröffentlichen hat, sobald diese den Mitgliedern des Gemeinderats zur Verfügung gestellt wurden

Besteuerung von Kryptowährungen (Bitcoin, Ethereum & Co.) im Privatvermögen

Nicht der Anschaffungsvorgang, also der entgeltliche Erwerb von Kryptowährungen z.B. durch Kauf oder Tausch, sondern vielmehr der Verkauf, also die entgeltliche Übertragung des Wirtschaftsgutes durch Verkauf oder Tausch auf einen Dritten, können ertragsteuerrechtlich relevante Besteuerungstatbestände auslösen.

Abonnieren Sie noch heute unseren neuesten Newsletter