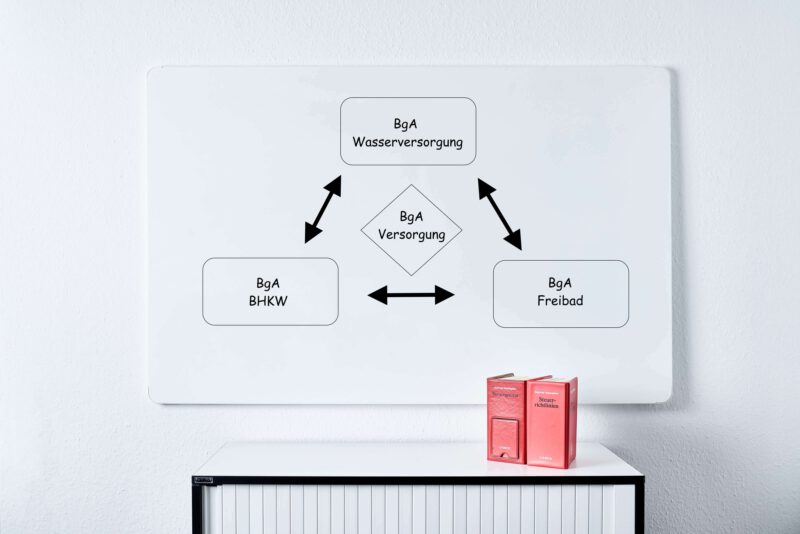

Für juristische Personen des öffentlichen Rechts (jPöR) z.B. eine Gemeinde besteht grundsätzlich die Möglichkeit durch ihre Betriebe gewerblicher Art (BgA) …

Es war als positiver Impuls für die angeschlagene deutsche Wirtschaft gedacht und wurde zum politischen Spielball: das Gesetz zur Stärkung von Wachstumschancen, Investitionen und Innovation sowie Steuervereinfachung und Steuerfairness (Wachstumschancengesetz). Vom ursprünglich geplanten Entlastungsvolumen von rund 7 Milliarden Euro pro Jahr, blieben am Ende nach einem neunmonatigen Gesetzgebungsprozess nur noch rund 3,2 Milliarden Euro Entlastungen übrig.

Ziel des Wachstumschancengesetzes ist es, die Liquiditätssituation von Unternehmen zu verbessern sowie Impulse für Investitionen zu setzen. Daneben soll das Steuersystem an zentralen Stellen vereinfacht werden. Durch die Anhebung von Schwellenwerten und Pauschalen sollen vor allem kleine Betriebe von Bürokratie entlastet werden.

Das Wachstumschancengesetz ändert eine Vielzahl von bestehenden Gesetzen. Dieser Fachbeitrag fasst zusammen, welche konkreten Auswirkungen sich nun für die Kommunen ergeben.

Erneute befristete Einführung der degressiven AfA für Anlagevermögen

Die degressive Abschreibung für bewegliche Wirtschaftsgüter des Anlagevermögens wurde bereits während der Corona-Pandemie (Zweites Corona-Steuerhilfegesetz) zum 01. Januar 2020 eingeführt und später (Viertes Corona-Steuerhilfegesetz) bis zum 31. Dezember 2022 verlängert. Vom Wahlrecht der degressiven AfA können Kommunen im Rahmen ihrer Betriebe gewerblicher Art (BgA) Gebrauch machen.

Zunächst war geplant, die degressive AfA mit Wirkung zum 01. Oktober 2023 wieder einzuführen. Letztlich wurde jedoch beschlossen, dass die degressive AfA für solche Wirtschaftsgüter in Anspruch genommen werden kann, die nach dem 31. März 2024 und vor dem 01. Januar 2025 angeschafft oder hergestellt worden sind. Allerdings darf der anzuwendende Prozentsatz höchstens das Zweifache der bei der linearen Jahres-AfA in Betracht kommenden Prozentsatzes betragen und 20 % nicht übersteigen. Der spätere Wechsel zur linearen AfA ist möglich.

Der Begünstigungszeitraum von lediglich neun Monaten ist leider keine langfristige Regelung, die Planungssicherheit in der praktischen Umsetzung gibt. Da jedoch auf den Zeitpunkt der Anschaffung oder Herstellung abgestellt wird, können entsprechende Wirtschaftsgüter auch in Folgejahren noch degressive abgeschrieben werden. Die praktische Relevanz für Kommunen im Bereich der BgA ist aber wohl relativ gering.

Kommunalrechtliche Regelungen stehen der Anwendung der degressiven AfA im steuerlichen Bereich nicht entgegen, da das steuerrechtliche Anlagevermögen eines BgA andere Wertansätze haben kann, als das Anlagevermögen nach haushaltsrechtlichen Regelungen.

Abschreibungsmöglichkeiten im Bereich Wohnungswirtschaft

Für Gebäude, die Wohnzwecken dienen und die vom Steuerpflichtigen hergestellt oder bis zum Ende des Jahres der Fertigstellung angeschafft worden sind, wird eine degressive AfA von 5 % ermöglicht. Im Jahr der Anschaffung oder Herstellung erfolgt die Abschreibung zeitanteilig. Der Steuerpflichtige hat ein Wahlrecht, zur linearen AfA zu wechseln. Solange die degressive Absetzung vorgenommen wird, sind Absetzungen für außergewöhnliche technische oder wirtschaftliche Abnutzungen nicht zulässig. Soweit diese eintreten, kann allerdings zur linearen AfA gewechselt werden. Die degressive AfA kann für alle Wohngebäude, die in einem Mitgliedstaat der Europäischen Union oder des Europäischen Wirtschaftsraumes belegen sind, in Anspruch genommen werden.

Zeitlich kann die degressive AfA nur dann erfolgen, wenn mit der Herstellung des Gebäudes zwischen dem 30. September 2023 und dem 01. Oktober 2029 begonnen wird. Im Fall der Anschaffung ist die degressive AfA nur dann möglich, wenn der obligatorische Vertrag nach dem 30. September 2023 und vor dem 01. Oktober 2029 rechtswirksam abgeschlossen wird.

Daneben wird die Sonderabschreibung für Mietwohnungsneubau nach § 7b EStG zeitlich verlängert und betragsmäßig angepasst. Diese Sonderabschreibungen können u. a. dann in Anspruch genommen werden, wenn durch Baumaßnahmen auf Grund eines nach dem 31. August 2018 und vor dem 01. Januar 2022 oder nach dem 31. Dezember 2022 und vor dem 01. Oktober 2029 (bisher 01. Januar 2027) gestellten Bauantrags oder einer in diesem Zeitraum getätigten Bauanzeige neue, bisher nicht vorhandene, Wohnungen hergestellt werden. Die Tatsache, dass der Begünstigungszeitraum im Jahr 2022 eine Lücke aufweist ist gesetzgeberisch tatsächlich so gewollt.

Die Anschaffungs- oder Herstellungskosten dürfen für die Inanspruchnahme der Sonderabschreibung 5.200 Euro (bisher 4.800 Euro) je Quadratmeter Wohnfläche nicht übersteigen. Die Bemessungsgrundlage für die Sonderabschreibungen beträgt maximal 4.000 Euro (bisher 2.500 Euro) je Quadratmeter Wohnfläche.

Sonderabschreibungen für bewegliche Wirtschaftsgüter

Die Sonderabschreibung für abnutzbare bewegliche Wirtschaftsgüter des Anlagevermögens nach § 7g Abs. 5 EStG beträgt bisher bis zu 20 % der Investitionskosten über bis zu fünf Jahre und gilt für Betriebe, die die Gewinngrenze von 200.000 Euro im vorangegangenen Wirtschaftsjahr nicht überschritten haben. Für Wirtschaftsgüter mit Zeitpunkt der Anschaffung oder Herstellung nach dem 31. Dezember 2023 können zukünftig bis zu 40 % der Investitionskosten abgeschrieben werden.

Keine Erweiterung des Verlustvortrages bei der Gewerbesteuer

Erwirtschaftet ein Betrieb einen Verlust, so ist dieser grundsätzlich vortragsfähig und bis zum Betrag von 1 Million Euro pro Jahr in der Zukunft unbeschränkt verrechenbar. Der übersteigende Teil ist aktuell nur zu 60 % des Gesamtbetrages der Einkünfte im Verlustvortragsjahres verrechenbar.

Für die Jahre 2024 bis 2027 wird der verrechenbare Anteil auf 70 % erhöht. Dies gilt jedoch nur für die Einkommen- und Körperschaftsteuer, nicht jedoch für die Gewerbesteuer, bei der es beim Anteil von 60 % bleibt. Ab 2028 soll er wieder einheitlich bei 60 % liegen.

Grund dieser Sonderregelung sind die befürchteten Einnahmeverluste auf Seiten der Gemeinde bei der Gewerbesteuer. Das führt in der Konsequenz zu einer betragsmäßigen Ungleichbehandlung der verschiedenen Ertragsteuerarten, und widerspricht somit eigentlich dem Gesetzeszweck der Entbürokratisierung und Vereinfachung des Steuerrechts.

Anpassung der Grenzen für geringwertige Wirtschaftsgüter (GWG) und Sammelposten

Die im Gesetzgebungsprozess diskutierte Anpassung der GWG-Grenze nach oben auf 1.000 Euro und die Erhöhung für Wirtschaftsgüter des Sammelpostens auf bis zu 5.000 Euro und die Auflösung über nur noch drei Jahre wurde nicht beschlossen.

Die Grenze bleiben unverändert bei 800 Euro für GWG und 1.000 Euro für den Sammelposten, der weiterhin über fünf Jahre aufzulösen ist.

Die eRechnungspflicht

Die Änderung des UStG sieht ab 2025 grundsätzlich die zwingende Verpflichtung vor, elektronische Rechnungen zumindest empfangen und verarbeiten zu können. Spätestens ab 2028 müssen sämtliche Unternehmer – also auch Kommunen – gegenüber anderen Unternehmern elektronische Rechnungen ausstellen.

Zu den Details der eRechnungspflicht lesen Sie den >> gesonderten Fachbeitrag! <<

Ermäßigter Umsatzsteuersatz für Zweckbetriebe

Durch eine neue Formulierung in § 12 Abs. 2 Nr. 8 Bst. a) Satz 3 UStG wird klargestellt, dass für einen Zweckbetrieb die Einschränkung der Anwendung des ermäßigten Steuersatzes nur dann zu prüfen ist, wenn es sich um einen besonderen Zweckbetrieb nach § 66 – 68 AO handelt. Für „regulärer“ Zweckbetriebe nach § 65 AO gilt somit uneingeschränkt der ermäßigte Steuersatz.

Relevant ist diese Unterscheidung bei gemeinnützigen BgA, die einen besonderen Zweckbetrieb darstellen (z. B. Krankenhäuser, Altenheime oder landwirtschaftliche Betriebe), die zu einer Wettbewerbssituation mit privaten Dritten führen können.

Anpassung von Grenzwerten im UStG

Kleinunternehmer sind ab dem Jahr 2024 nicht mehr verpflichtet, eine Umsatzsteuer-Jahreserklärung beim Finanzamt anzugeben. Eine Ausnahme gilt nur dann, wenn das Finanzamt ausdrücklich eine Steuererklärung anfordert.

Darüber hinaus steigt die Grenze der Umsatzsteuer, bei der keine vierteljährlichen Voranmeldungen mehr einzureichen sind von 1.000 Euro auf 2.000 Euro Steuer im vorangegangenen Kalenderjahr. Diese Regelung gilt ab dem Jahr 2025.

Außerdem wird mit Wirkung ab dem Jahr 2024 die Grenze für die Anwendung der Ist-Versteuerung nach § 20 Nr. 1 UStG von 600.000 Euro auf 800.000 Euro angehoben. Die praktische Relevanz im kommunalen Bereich dürfte hier jedoch gering sein, da die Ist-Versteuerung nach § 20 Nr. 4 UStG auch ohne eine Wertgrenze zulässig ist.

Letztlich nicht beschlossen wurde die Anpassung des pauschalen Steuersatzes für Umsätze aus land- und forstwirtschaftlicher Tätigkeit auf nur noch 8,4 %. Hier bleibt es bei 9,0 %.

Zusammenfassende Einschätzung

Ob das Wachstumschancengesetz tatsächlich einen Impuls für ein nennenswertes Wirtschaftswachstum in Deutschland bringen wird, bleibt zu hoffen. Gerade im kommunalen Bereich halten sich die Auswirkungen der Änderungen in Grenzen. Man muss allerdings berücksichtigen, dass das Wirtschaftswachstum nicht vorrangig im öffentlichen Sektor generiert wird und dieser daher nicht Hauptadressat des Wachstumschancengesetzes ist.

Insbesondere hinsichtlich des beabsichtigten Bürokratieabbaus wären größere Entlastungen wünschenswert gewesen. Diese sind allerdings unter anderem wegen der vielschichtigen politischen Interessen nicht immer durchsetzbar. Immerhin liegt inzwischen bereits ein weiterer Gesetzesentwurf vor, der zumindest vom Namen her in die richtige Richtung geht: Seit Mitte März gibt es einen Entwurf für ein Bürokratieentlastungsgesetz. Wir halten Sie mit unserem Newsletter auf dem laufenden.

Wenn Sie Fragen zum Wachstumschancengesetz, zu dessen Auswirkungen oder anderen steuerlichen Themen haben, dann nehmen Sie gern Kontakt zu uns auf.